Todos os ativos foram negociados no governo Bolsonaro, cujo ministro da economia, Paulo Guedes, é um declarado entusiasta da privatização da Petrobras e ex-sócio (e fundador) do BTG Pactual, banco que detém uma pequena parte (3,68%) do capital social da 3R

[Por Lucas Ferraz, no The Intercept]

Maior empresa brasileira e uma das gigantes mundiais no ramo de petróleo, a Petrobras tomou um novo rumo no governo Bolsonaro ao acelerar a venda de parte de seu patrimônio — uma mudança de perfil que deve ser revista no terceiro mandato de Luiz Inácio Lula da Silva, a partir de janeiro de 2023.

Iniciada durante o governo de Dilma Rousseff, a política que permitiu o surgimento de novos atores privados no mercado ganhou um forte impulso com o atual governo, responsável por vender a maioria dos ativos negociados pela Petrobras até o momento.

Quem liderou essas aquisições foi uma pequena e até há pouco tempo desconhecida petrolífera, a 3R Petroleum, que tem em sua cúpula alguns ex-diretores da Petrobras e atua exclusivamente em campos comprados da estatal.

Fundada em 2014, a 3R Petroleum tornou-se expoente do novo mercado adotando uma velha prática do setor, a chamada porta giratória – quando executivos envolvidos em uma ponta do processo passam para o outro lado do balcão, atuando em companhias privadas que compram justamente espólio da estatal da qual vieram.

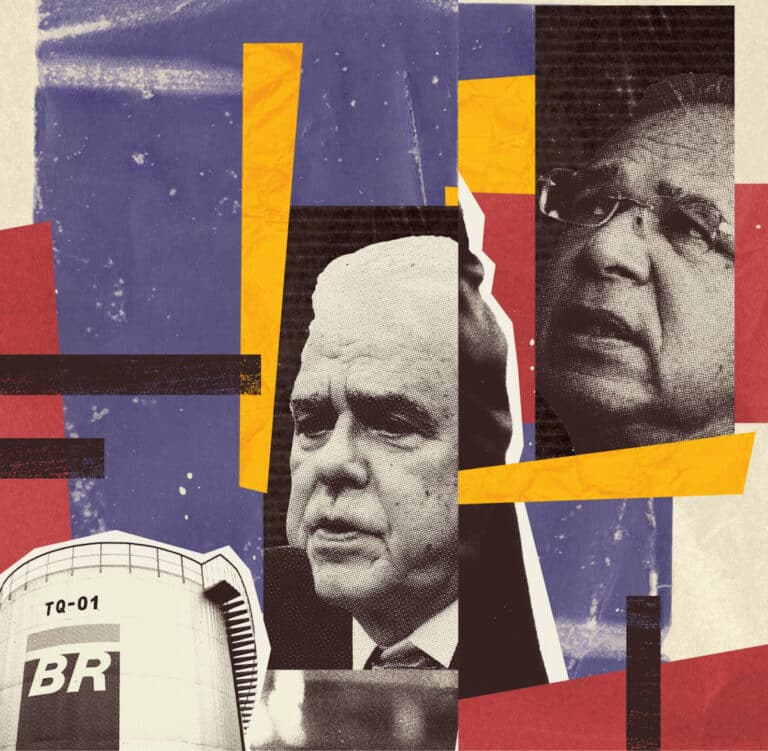

Pelo menos 12 profissionais da 3R vieram da Petrobras, inclusive o ex-presidente da estatal, Roberto Castello Branco, responsável por alavancar o programa de desinvestimento no governo Bolsonaro. Castello Branco é o atual presidente do Conselho de Administração da 3R.

Além de diretores experientes e o aproveitamento no programa de desinvestimento da Petrobras, o que impulsionou a 3R foi o preço competitivo de algumas das aquisições. A companhia comprou nove polos de gás e petróleo ofertados pela estatal – três deles, ainda em fase de transição.

Todos os ativos foram negociados no governo Bolsonaro, cujo ministro da economia, Paulo Guedes, é um declarado entusiasta da privatização da Petrobras e ex-sócio (e fundador) do BTG Pactual, banco que detém uma pequena parte (3,68%) do capital social da 3R. O BTG Pactual também ajudou a levantar dinheiro para o grupo adquirir ativos.

A primeira tentativa da 3R de comprar um espólio da Petrobras ocorreu no final do governo Michel Temer, presidente cuja agenda liberalizante acelerou ainda mais o programa iniciado no governo Dilma.

O alvo era o polo de Riacho da Forquilha, no Rio Grande do Norte, com alguns dos maiores poços onshore (extração de gás ou petróleo realizada em terra) do Brasil. Mas a companhia renunciou ao direito de compra. Segundo noticiou-se à época, exatamente pela desconfiança do mercado em relação ao faturamento e à inexperiência da 3R no setor.

“A 3R ficou responsável pela área que ele gerenciou na Petrobras”.

O cenário mudou desde então. A companhia estreou na bolsa de valores há dois anos e chamou a atenção do mercado financeiro exatamente num momento em que o barril de petróleo valorizou por causa da invasão na Ucrânia e da alta da inflação em todo o mundo. Nos canais de jovens investidores no YouTube, a 3R é comparada à Petrorio, outra petroleira nacional, em atividade há mais tempo, que cresceu comprando campos maduros (aqueles que já passaram do pico de produção) da Petrobras.

“Quando a Petrobras decide vender é que se inicia. Construímos a 3R para esse tipo de oportunidade. Somos a empresa que mais assinou contratos de compra com a Petrobras. Foi muito trabalho nessa primeira fase, onde o segredo é precificar corretamente”, afirmou o CEO da empresa, Ricardo Savini, em entrevista ao jornal O Globo neste ano. Ele é geólogo, formado na Petrobras, tendo trabalhado lá por mais de uma década.

Além do BTG Pactual, a companhia conta com outros fundos e bancos para capitalizar e realizar novas aquisições. E tem atraído parceiros de peso como a família Gerdau, dona de 10,9% do capital da empresa, por meio da Gerdau Investimento.

Neste ano, a 3R contraiu dois empréstimos de 500 milhões de dólares cada para poder pagar o polo Potiguar, o maior e mais valioso ativo da Petrobras que entrará para o portfólio do grupo. O acordo de compra e venda foi assinado em janeiro deste ano – o preço supera 1,3 bilhão de dólares. No primeiro empréstimo, anunciado num comunicado ao mercado em agosto, a 3R informou que o valor foi emprestado por um grupo de credores que conta com Morgan Stanley, Citibank, Banco do Brasil, Itaú, Deutsche Bank, entre outros. O segundo, firmado dois meses depois, foi com o BTG Pactual. As cifras poderão ser pagas em até cinco anos, mas os bons resultados mostram que o débito deve ser honrado bem antes.

No último balanço divulgado, a 3R registrou receita líquida no terceiro trimestre deste ano de R$ 502 milhões, um aumento de 161% em relação ao mesmo período de 2021. Já o lucro líquido foi de R$ 469 milhões, um fabuloso crescimento de 1.364%, comparado ao trimestre anterior.

Placa da 3R indicando o início das operações offshore da empresa. Foto: Divulgação/3R

Uma girada de sucesso

Nos dois anos e três meses da gestão de Castello Branco na Petrobras, a estatal vendeu 37 campos de petróleo. Só com a 3R, nesse período, os campos negociados renderam cerca de R$ 3,8 bilhões, em valores atuais.

Castello Branco virou presidente da Petrobras após as eleições de 2018. Foi indicado por Guedes e ocupou o cargo de janeiro de 2019 até 12 de abril de 2021. No discurso de posse, ele – defensor da privatização da estatal, assim como seu padrinho político – criticou a existência de monopólios e pregou menor intromissão do Estado na economia.

Durante a gestão Castello Branco, a Petrobras realizou sucessivos reajustes no preço da gasolina e do diesel provocando um choque direto com Bolsonaro, que desejava controlar os preços dos combustíveis. O presidente demitiu o executivo. Em resposta, Castello Branco acusou Bolsonaro de usar a empresa como se fosse dele e deu a entender que tinha mensagens em seu telefone corporativo que poderiam incriminá-lo.

Seguindo uma praxe que se tornaria recorrente ao longo do mandato, Bolsonaro colocou o assunto sob sigilo e decretou o prazo de 100 anos para acesso às mensagens.

Menos de um ano depois de ser demitido, em março de 2022, o mercado tomou conhecimento de que o ex-chefe da Petrobras assumiria o cargo máximo no conselho de administração da 3R Petroleum. Apesar de ter suscitado críticas, a ida do executivo para a petrolífera não é ilegal, já que foi respeitada a quarentena de seis meses prevista em lei para evitar conflito de interesses. A restrição temporária também vale para ministros, “presidentes e diretores de empresas públicas ou sociedades de economia mista”.

A Petrobras informou ao Intercept que o descumprimento dos princípios e compromissos internos (os mesmos previstos na lei em questão, nº 12.813/2013) podem acarretar medidas disciplinares, mas ressaltou que não “comenta casos específicos”.

Em nota enviada ao Intercept, Castello Branco ressaltou que o desinvestimento de “um ativo está sujeito a rigorosas normas de governança requerendo aprovação” de diferentes órgãos da empresa, além de auditoria do Tribunal de Contas da União, sendo um processo decisório do qual participam pelo menos 40 pessoas. “É incorreto dizer que a decisão é do presidente [da Petrobras]”, afirmou.

A 3R, também em nota, informou que a escolha de Castelo Branco se deu por sua experiência no setor de óleo e gás e por sua atuação como diretor de grandes companhias — como a Vale e o Banco Central.

Roberto Castello Branco, ex-presidente da Petrobras e atual presidente do Conselho de Administração da 3R. Foto: Tomaz Silva/Agência Brasil

Vícios do mercado

Outro caso de porta giratória verificado na relação entre a Petrobras e a 3R envolve o engenheiro elétrico José Luiz Marcusso, que trabalhou por 38 anos na estatal e ocupou posições como a gerência de recursos humanos e da área de produção e exploração no Espírito Santo — estado onde se encontra o polo Peroá, um dos ativos colocados à venda no programa de desinvestimento.

Marcusso deixou a Petrobras em março de 2021, um mês antes da empresa vender o polo. Após cumprir os seis meses de quarentena previstos em lei, o engenheiro assumiu, já no primeiro mês livre, o cargo de gerente de ativos na 3R, que acabou por fechar o negócio em Peroá.

Quando as operações foram finalmente transferidas à 3R, em agosto passado, quem representava a companhia era o mesmo Marcusso, que tinha comandado as operações na área pela Petrobras uma década antes.

“Ele é o caso mais cristalino disso tudo”, ressaltou Etory Sperandio, diretor do Sindipetro, o Sindicato dos Petroleiros, do Espírito Santo.

O negócio foi vantajoso, segundo o relatório de produção publicado no site da 3R, dona de 85% do polo, ao custo de 55 milhões de dólares.

Foram mais de 78 mil barris de petróleo extraídos em agosto deste ano, primeiro mês de operação, quando o valor do barril superou os 90 dólares no mercado internacional. O faturamento bruto da empresa chegou à casa de 7 milhões de dólares nos primeiros 30 dias. Em oito meses, com os preços e a produção mantidos no mesmo patamar, a 3R terá faturado no Peroá mais do que todo o valor que gastou na aquisição do ativo: 56 milhões de dólares.

Esse exemplo foi citado no levantamento realizado pelo Sindipetro do Espírito Santo, que levanta casos de conflito de interesses e critica a política de “desmontar” a Petrobras.

A estatal criada em 1953 desenvolveu ao longo dos anos uma grande expertise na formação de profissionais, o que ajuda a entender o porquê de tantos executivos e diretores de carreira serem cobiçados por outras empresas – nacionais e estrangeiras. Alguns estão perto da aposentadoria e veem as ofertas como oportunidade para ganhar excelentes dividendos e estender o tempo útil da carreira. A Petrobras diz possuir “uma política de remuneração e benefícios alinhada às melhores práticas de mercado”.

O Intercept encontrou outro caso de porta giratória do ano passado que envolve um ex-diretor-executivo da Petrobras. Diferente dos demais casos citados, este recebeu uma reprimenda da Comissão de Ética Pública da Presidência por conflito de interesses e, por coincidência, justamente durante a gestão de Roberto Castello Branco.

No início do governo Bolsonaro, houve uma troca na cúpula da estatal. Na diretoria de desenvolvimento da produção e tecnologia, saiu Hugo Repsold Júnior – que iria trabalhar para a 3R, abandonando o posto meses depois – e entrou Rudimar Andreis Lorenzatto.

Lorenzatto atuou na Petrobras por quase 25 anos e foi um dos profissionais formados em Macaé, no Rio de Janeiro, participando das descobertas do pré-sal, em 2006 (no final do primeiro mandato de Lula).

O processo na Comissão de Ética Pública ocorreu após ele deixar a empresa no primeiro semestre de 2021. Atualmente, Lorenzatto atua na Karoon Energy Brasil, como vice-presidente de operações.

“Essa porta giratória faz parte do mercado, pelo menos desde os anos 1990. O estado se encarrega de formar e qualificar o profissional, que depois é contratado por uma empresa. Assim, ele ganha muito dinheiro e ajuda a capitalizar uma empresa nova”, contou Cloviomar Cararine, economista do Dieese.

“O estado se encarrega de formar e qualificar o profissional, que depois é contratado por uma empresa.”

Uma característica dessas pequenas e médias empresas, segundo o economista Eduardo Costa Pinto, pesquisador do Instituto de Estudos Estratégicos de Petróleo, Gás Natural e Biocombustíveis, é nortear a produção de acordo com o preço do barril do petróleo no mercado internacional: quando ele sobe, a produção automaticamente aumenta; quando cai, a produção segue o mesmo ritmo. “Elas vivem na dependência do mercado internacional”, ressaltou Cararine.

A venda de ativos da Petrobras se justifica pela necessidade de focar a produção na exploração do pré-sal. O objetivo dos desinvestimentos é reduzir a dívida da empresa, algo que já preocupava muito antes da Lava Jato, operação que puxou um grande novelo de corrupção na estatal e que serviu de estímulo para acelerar as vendas.

São três os perfis das empresas que adquirem os ativos: gigantes multinacionais, como Shell ou Exxon; as empresas controladas por estatais de outros países, como China e Noruega; e as companhias de pequeno e médio porte nacionais ou estrangeiras, fundadas há não muito tempo — neste grupo está a 3R.

A Petrobras informou em nota enviada ao Intercept que já concluiu mais de “50 transações com um valor total acumulado de mais de 40 bilhões de dólares”. Elas incluem campos de petróleo, gás, refinarias e terminais, além da venda da BR Distribuidora, rebatizada de Vibra.

Com o retorno de Lula, espera-se por mudanças nesse modelo de negócio. O próprio presidente eleito afirmou durante a campanha, e tem repetido nos últimos dias, que as empresas públicas brasileiras serão respeitadas e que a “Petrobras não vai ser fatiada”. Da esquerda, muitos criticam Dilma Rousseff pelas “concessões” feitas ao mercado no seu segundo mandato, interrompido precocemente.

O debate que se iniciará nas próximas semanas mostrará as diferentes visões políticas do mundo do petróleo: uma ala, mais liberal, vê o produto meramente como uma commodity, um bem para exportação; a outra o encara como algo estratégico para a soberania nacional e o financiamento de políticas públicas.

Para os aliados de Lula, que estendem a crítica até os anos Dilma, o programa de desinvestimento em curso nada mais é do que um eufemismo para a privatização em pedaços da empresa, um símbolo do desenvolvimentismo brasileiro.